學習存股的重要指標是入門的第一堂課,既然是存錢的概念,那基本面的分析就遠重要於技術面的分析,接下來就來介紹幾個重要的存股需注意的資訊,這些資訊在現在很多的股票資訊網頁都能夠輕鬆查的到!!

一、每股盈餘(EPS):為稅後淨利/在外流通股數

白話講就是公司每一股賺多少錢,也是存股族最重要的指標,因為公司每股有獲利,才比較有機會能發放股利給投資人,當然也是有一些EPS負的公司,因為公司帳面保留盈餘與資本公積高,還是發放利給投資人(但是比較少見的情況),所以找尋存股標的的第一步,就是找尋每股盈餘穩定的公司。

以下為台股eps排行榜:https://reurl.cc/Y1E3Eo

二、股利(盈餘)配發率:為每股股利股息/每股盈餘

簡單講就是公司eps賺幾錢,會分配多少的比例,舉例來講a公司今年eps五元,決定配股配息4元,那盈餘發放率就是4/5=80%,那這就算是很大方願意配股的公司。這也表示公司的自有資金高或是財務比較穩健,才能配息的比較大方。那若是盈餘配發率比較低的公司,也不一定是財務體質比較不好,有可能是公司保留現金要去擴廠或是提升設備,只是相對存股族

(如果一個公司每年都配7-8元,但是配股卻只有3元附近,可能都不到50%,那可能就不是那麼適合存股的公司)

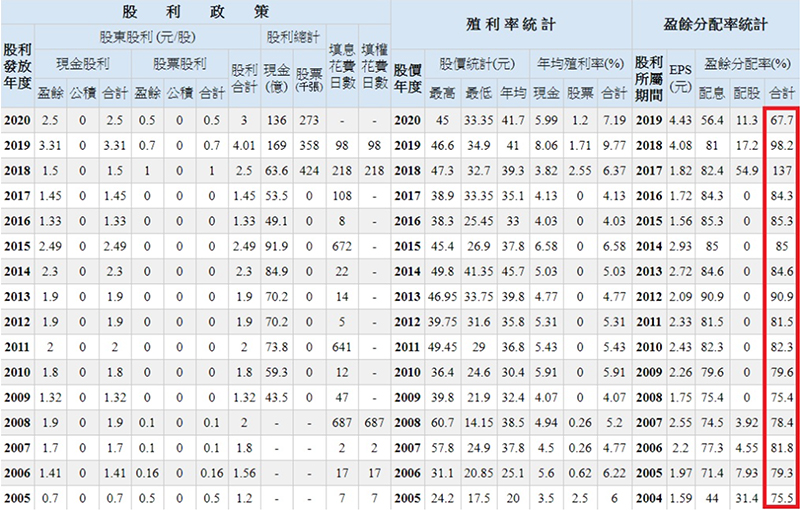

以下舉一檔股票為例:

1101台泥:

台泥從2005年到2020年每年的股利分率大概都高於65%,最高還來到137%,代表公司賺1元配1.37元給投資人,所以就算是相當穩定且不錯的配息公司

三、公司殖利率:為公司股價/股票股利

既然知道股利是存股就是最重要的指標,那接下來就是要用股利去除股價,算出來就是殖利率,用這指標去評斷這檔股價是否漲比較高了,若是公司股價50元,配股5元,那殖利率就是10%,一般在選擇存股上,至少要選擇殖利率5%以上的股票做為選擇,不然縱使一檔公司配息很多,但是已經股價很高了,需要花很多錢才能得到一張股票的股利,那反而沒有股息雖然不高,但是股票相對便宜的股票來的划算。

四、近10年股利配發次數:近10年公司配股的次數

主要用來判斷公司是否為財務穩定的公司。因為一間公司如果能夠連續10年都配息,那表示是一間財務比較穩定的公司,那相對的在長期持有上,風險就比較低,相反的若是一檔公司可能近幾10年只有幾年有配息,那縱使今年配很多,也不是個適合存股的標的,因為有可能剛好今年有處分資產或是突然訂單所帶來的效應,不代表公司之後幾年也有同樣的股利,所以別被一時的高股利所欺騙了吧。

五、是否為單一客戶或過度集中商品產業

主要用來判斷公司是否營運穩定的公司。若是公司為大部分訂單,都集中在單一客戶或是單一產品上,那表示公司很容易受到此產品下滑影響,導致營收大幅下降,那存股若存到這類股票,反而容易賺了股息賠了股價,目前台灣電子類股不少都是有這種特性,因為台灣電子股大多生產關鍵零組件,萬一這零組件被取代或是減少,那可能就會大幅影響公司獲利,若要是存電子股,會是資訊類、通路類、或是已經成熟的大型電子代工股為比較好的選擇標的。